进入10月份以来,2022年上市公司三季报迎来披露期。业内人士一致认为,随着稳经济一揽子政策措施在三季度陆续落地,叠加6月底7月初大宗商品价格大跌引发的成本回落,三季度上市公司业绩环比数据将明显改善。

(资料图)

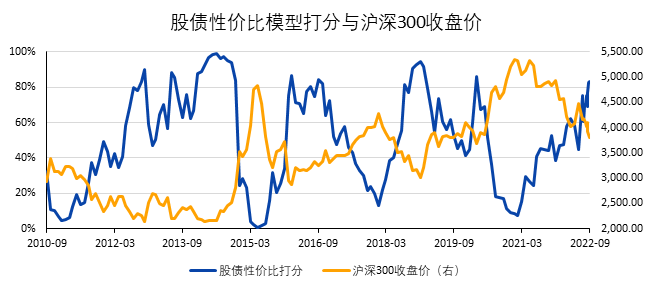

(资料图)

宏观层面的信息也从侧面印证了三季度上市公司业绩向好。近日国家发改委表示,从目前掌握的情况看,三季度中国经济明显回升。央行最新公布的数据显示,2022年前三季度人民币贷款增加18.08万亿元,同比多增1.36万亿元,其中9月份贷款增加2.47万亿元,同比多增8108亿元,这表明信贷有效需求持续回升,宽信用进一步提速,而适度的信贷增长也有利于整体经济的回暖。

前三季度187家公司近九成实现业绩增长

在财报季,业绩为王依然是市场的共识。随着上市公司陆续披露三季报,三季报行情已然成为投资者重点关注的方向。分析人士普遍认为,面对当前震荡的A股市场,应着眼于业绩,把握不确定性中的确定性。

东方财富Choice数据显示,截至10月21日17时,A股市场共有187家上市公司披露了2022年三季报,其中,有165家公司今年前三季度归母净利润实现同比增长,占比近九成。

进一步梳理发现,在上述实现净利润同比增长的公司中,有37家公司今年前三季度归母净利润实现同比翻番。其中,胜利精密、立霸股份、国投中鲁、清水源、藏格矿业等5家公司今年前三季度归母净利润同比增幅均超4倍。

业绩是否持续增长,更考验一家公司的经营能力。从单季度业绩角度看,在上述业绩增长公司中,有27家公司今年连续三个季度业绩实现环比增长,其中,有4家第三季度比第二季度归母净利润增长均超100%。

良好的业绩对股价有明显提振效应。统计发现,10月份以来,截至10月21日收盘,在上述165只业绩增长股中,有117只个股期间涨幅均跑赢同期上证指数0.48%的涨幅,占比超七成;赛腾股份、新产业、中石科技、瑞丰新材、纽威数控、海天精工、康缘药业、剑桥科技、东华测试等9只个股期间累计涨幅均超30%,尽显强势。

估值方面,截至10月21日收盘,A股整体最新动态市盈率为16.42倍。在上述165家业绩增长的公司中,44家公司的股票最新动态市盈率低于A股整体水平。其中,硕世生物、神火股份、大有能源、山西焦煤、立霸股份、中国巨石、云天化、西部矿业、广汇能源等公司最新动态市盈率均在7倍以下,具有一定估值优势。

最近一个月,有机构对于三季报中的绩优股表示看好,具体来看,有97只个股获机构给予“买入”或“增持”等看好评级。其中,贵州茅台获得看好评级次数最多,为41次;圆通速递、比音勒芬、时代电气、金禾实业获得看好评级次数分别为21次、19次、18次、17次。

接受《证券日报》记者采访的金鼎资产董事长龙灏表示,随着三季度业绩的披露,以基础化工、医药生物、机械设备等行业受益经济复苏带动的顺周期盈利能力的改善,在稳增长政策有望持续向好的前提下,后期向上的动能逻辑充分。

前三季度101家公司净利润已超去年

“三季报发布期是较好评估公司基本面和业绩的窗口期,也是投资者展望2023年标的是否具备估值切换、哪些赛道更加景气的重要窗口。三季报将是高盈利成长的试金石、低估值蓝筹的压舱石。”财通证券分析认为。

统计数据显示,在上述165家上市公司中,有101家公司今年前三季度归母净利润均已经超过去年全年的归母净利润。展望全年,这些公司2022年年度归母净利润将大概率超过2021年。

对此,排排网财富研究部副总监刘有华在接受《证券日报》记者采访时表示,今年业绩有望超去年,一方面可能是公司业绩在好转,另一方面可能是公司正处于高景气周期,带动了业绩。无论是业绩增长回暖还是业绩超预期,对公司而言都是利好,有助于推动公司股价走强,提升市场关注度。从周期的角度来看,业绩回暖和业绩增长均具有一定的可持续性,因此,这些公司接下来一段时间内,业绩大概率还会有好的表现,对股价上涨会起到催化作用。

虽然目前已披露三季报业绩的公司还比较少,但上述101家公司已展现出三大亮点,折射出积极信号,受到各方广泛关注。

一是科创板公司业绩表现突出。

数据显示,在24家已经发布三季报的科创板公司中,有17家前三季度归母净利润均已超去年全年。17家公司今年前三季度合计归母净利润84.07亿元,比去年同期增长122.77%。

光大证券表示,得益于多元化的交易制度、产业聚集效应和着重研发投入带来的技术创新和成长性,科创板公司三年来业绩一直保持高增长,也给资本市场改革带来新动能。

近日,科创板公司迎来利好消息。10月15日,上海证券交易所宣布,目前,交易所已完成各项准备工作,科创板股票做市交易业务上线已准备就绪。中银证券表示,截至目前14家券商资格获批参与做市交易,新赛道有望为券商带来盈利增量,增强业绩韧性,并有助扩展机构客户综合服务维度。

二是新能源领域尽显活力。

在上述101家公司中有14家属于新能源汽车领域,涉及电池、汽车零部件等细分领域,14家公司今年前三季度合计归母净利润206.95亿元,比去年同期增长86.63%。分析人士表示,近年新能源行业呈现稳步增长态势。从今年上半年业绩增长看,光伏、新能源、动力电池等多个新兴行业企业,业绩增速亮眼,这预示中国经济发展的后劲更强。

三是医药生物个股强势反弹。

上述101家公司中有12家公司来自医药生物行业,今年前三季度12家公司合计归母净利润96.58亿元,比去年同期增长134.07%。10月份以来,截至10月21日收盘,医药生物指数期间累计上涨8.97%。

川财证券首席经济学家、研究所所长陈雳告诉记者,医药生物行业方面,归母净利润增速靠前的主要集中在终端防疫相关的医疗器械、化学药等细分行业,同时,受到利好政策的影响,医疗器械更新改造有望为行业带来利润增长。

对于医药生物领域的投资方向,国融证券表示,随着三季报公布,建议关注三个投资主线,第一是医疗新基建相关公司;第二是民营医院等需求较为刚性的消费医疗;第三是受集采影响可控的一些耗材领域。

中航基金首席经济学家邓海清在接受《证券日报》记者采访时表示,展望整个四季度,我国经济复苏可能会超过市场预期。

QFII和社保基金共同重仓52只个股

作为A股市场的风向标和价值投资理念的引领者,社保基金、养老金、QFII、券商、险资等五大机构持仓情况也备受投资者关注,随着上市公司2022年三季报陆续揭晓,其最新持仓情况也逐渐浮出水面。

东方财富Choice数据显示,在已披露2022年三季报的187家A股上市公司中,有82家公司前十大流通股股东名单中出现上述机构名单,获上述五大机构合计持股数量为18.23亿股,其中,胜利精密、万丰奥威、招商轮船、中国巨石、山西焦煤等公司获五大机构合计持仓量均超1亿股。

从QFII和社保基金的共同持仓情况来看,有52家公司获得上述2家机构的共同青睐,中国巨石、山西焦煤、招商轮船、皖维高新、红旗连锁等个股获两机构共同持仓股数位居前五名。

良好的业绩表现或许是机构青睐的原因,上述82家公司中有78家公司今年前三季度归母净利润均实现同比增长,占比95.12%。

“社保基金、养老金等机构作为长期价值投资者,注重投资的稳健性,在确保基金安全的前提下实现保值增值,因此,持仓个股以规模较大、盈利增长稳健的股票为主。”邓海清表示。

对于上述机构重仓股的投资机会,金百临咨询资深分析师秦洪表示,此类个股的上涨,既得益于业绩的回升,也得益于机构资金的加持。

龙灏认为,近期大盘在3000点附近,部分业绩优良的板块也遭到错杀,调整幅度较大,估值回归后的整体估值更为合理,处于历史底部位置。那些行业基本面长期向好,众多机构投资者集中持有的标的,值得投资者关注。