“房地产行业资产证券化产品发行正在逐步复苏。

11月30日,保利发展发布公告,拟发行不超过100亿元的租赁住房资产支持证券化产品;与此同时,11月24日,招商租赁20亿元应收帐款ABS获上交所受理。

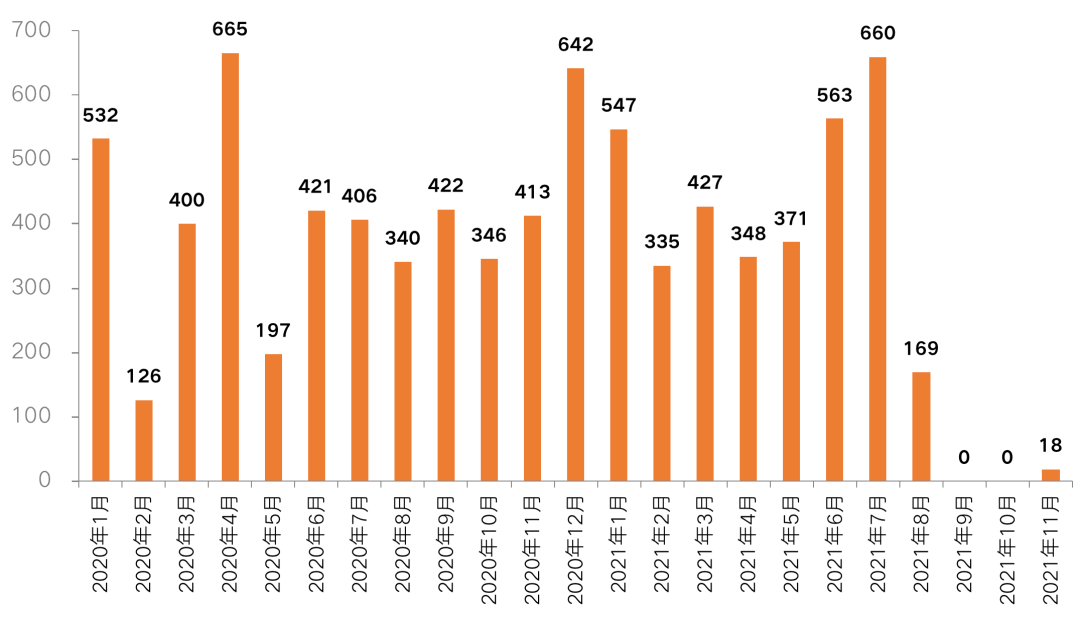

数据来源:CNABS,CRIC整理

在经历了8月以来发行的断档之后,房地产资产证券化产品的审批在11月大幅加速,未来或将迎来一波发行潮。”

01

11月资产证券化产品审批提速

在经历了9月和10月的断档,11月12日,陆家嘴发行海通-陆家嘴股份-陆家嘴世纪金融广场2期资产支持专项计划打破了这一断档状态,并逐渐恢复活跃。

实际上,2021年1-7月,房地产行业资产证券化产品的发行仍较为活跃,根据CNABS的数据,1-7月,房地产行业共发行3250亿元的资产证券化产品,同比增长18.3%。

但在“房住不炒”政策下,5月份起,中国证券投资基金业协会叫停基金子公司备案房地产供应链类产品,同时也将房地产供应链类ABS储架规模降至20亿元。

由于供应链ABS可延长应付账款账龄,能够实现变相融资,但不占用融资额度,并且不影响房企的表内杠杆,在“三条红线”推出后, 供应链ABS广受追捧,并成为ABS发行的一大主力, 供应链ABS受到限制一定程度上打击了房地产资产证券化产品的发行。

8月以来,房企债务违约情况逐渐增加,投资者的信心不足,因此房地产行业的资产证券化产品自8月发行规模明显减少,9月10月甚至出现了断档的情况。

11月以来,上交所和深交所对房地产资产证券化产品的审批速度明显加快。

CNABS数据显示,2021年6-10月,单月受理以及反馈的房地产资产证券化产品规模大都在300亿元左右,11月单月就飙升至2147亿元,其中,有23支共约674亿元资产证券化产品在受理后当月通过或得到反馈意见。已通过审批的资产证券化产品发行之后,预计将会再度形成资产证券化产品发行的高潮。

02

国企央企率先加速,供应链ABS审批占比不足两成

自6月以来,各月经审批的房地产资产证券化产品规模按申请企业的性质来看,6-8月审批的产品以民营企业为主。

9月,政府逐渐释放房企融资“解冻”的信号后,国企在融资方面的优势有所显现,9-11月审批的资产证券化产品中国企央企的申请发行占比大幅提高。除了大型国企央企,地方中小型城投公司获得审批的资产证券化项目数量也逐渐增多。

此外,6-11月经审批房地产资产证券化产品金额按底层资产分布来看,底层资产是商业物业的比例达到41%,这也是多数进行商业运营的房企重点发行的资产证券化产品。供应链ABS的占比只有15%,住房租赁、购房尾款、保障房和基础设施ABS的审批规模占比都在10%左右。

聚焦供应链ABS产品,其发行规模自2016年以来持续攀升,到了2021年1-5月其发行量占比甚至达到了53.64%。但由于5月份国家对供应链ABS的发行明显收紧,因此6月份以来供应链ABS的审批量占比仅为15%,虽然发行量占比相比于1-5月略微下降至51.91%,但是这主要是因为5月份以前审批通过的供应链ABS产品在6-8月集中发行,未来供应链产品的发行占比可能会继续降低。

03

商业运营规模是民企ABS发行关键

从发行企业的角度来看,6-11月申请发行资产证券化产品规模的TOP十房企中,中国铁建和中国交建均以200亿元的发行规模并列居于首位。此外,新鸿基和万科发行规模也都超过百亿元。

整体来看,发行资产证券化产品规模较大的企业主要以国企央企为主,此外部分商业运营规模较大的民营企业资产证券化产品规模也比较大,对于民营企业来说,商业运营规模是ABS发行的基础。

主要原因在于,资产证券化对于发债主体的信用评级和底层资产要求都相对较高,其地理位置、存续时间、持续运营能力以及可处置性等都是评估考量的内容,因此,重视商业项目且拥有一定规模,运营情况良好的存量资产的民营房企更具发行优势。而规模较大的国企央企则因其融资能力的优势更容易获得交易所的审批。

从融资成本来看,2021年至今房企新发行的所有资产证券化产品的加权平均成本约为4.2%,相比之下房企在1-11月发行的境内债券加权平均成本约为4.09%,境外债券的加权平均融资成本为7.05%,整体融资成本也达到了5.33%。

由于资产证券化产品经过评估能稳定获得现金流的底层资产,因此即使是对于本身融资能力较强的规模房企而言,也是降低融资成本一种手段。

从近期监管层表态来看,目前房企融资环境已出现“解冻”信号,加之央行降准释放1.2万亿长期资金,并且基于政治局会议强调的促进房地产业健康发展和良性循环考量,预计房地产行业政策面将迎来转折点,接下来涉房融资或将解冻,房企整体融资环境有望明显改善。

随着房企融资环境迎来边际改善,11月房地产资产证券化产品的审批也得到了加速。而在在资产证券化融资方面,供应链资产证券化持续扮演房企重要的融资补充手段,未来供应链ABS的发行占比或会有所降低。