储能,已是中国高速发展的一张新名片,而来到2024年,它的市场格局却悄然生变。

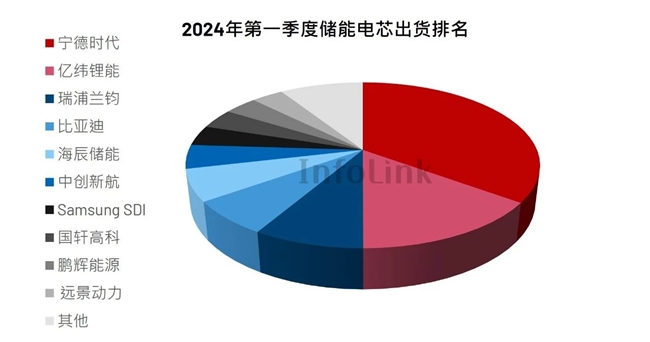

据InfoLink全球锂电池供应链数据库统计显示,2024年第一季度的全球储能电芯出货规模达38.82GWh,同比下降2.2%,市场表现总体低迷。其中,储能电芯出货量Top5企业分别为宁德时代、亿纬锂能、瑞浦兰钧、比亚迪和海辰储能。

有所不同的是,参照2023年,今年Q1头部企业格局发生改变:除了宁德时代市占率领先稳坐龙头、海辰储能仍旧第五的位置不变之外,比亚迪从第二退居第四,亿纬锂能凭借大额订单的储能电池出货量同比增长翻倍,升至第二,瑞浦兰钧则延续去年的出货势头上升一个名次,位居第三。

很显然,这次Q1头部站位的巨变,在很大程度上反映出储能市场形势严峻,不容乐观。

储能行业“冰火两重天”

这里可以用一句通俗的话语来描述如今的储能市场:这是最好的时代,也是最坏的时代。

回望过去两年,储能发展迅速。2022年全球储能出货142.7GWh,同比增长204.3%,达到周期高峰,锂电产业链上下游整体繁荣;2023年全球储能出货196.7GWh,同比增长约38%,尽管增速放缓,不过还保持正增长,储能蛋糕越来越大,市场趋势向好。至于2024年Q1,受去年底冲量和季节性需求的影响,相比去年同期的43.9GWh出货规模略有回落,如国内预计今年Q2进入年中并网备货阶段,将会获得明显的市场提振,利于出货提速。

再具体到今年第一季度的储能企业排名,Top10里中国企业占到9席,Top5都是中国企业,中国储能可谓断崖式领先。另外,无论是CR10还是CR5,虽然同比2023年略有下降,但仍维持在高位,头部集中度高,强者恒强。

不过与此同时,随着大量玩家涌入储能这条万亿赛道,储能企业高压竞争,经历过2022年疯狂扩产之后出现了产能阶段性过剩问题,整体产能利用率已不足50%,还衍生了高库存压力。

随之而来的价格战也愈演愈烈。从原材料价格崩盘引发了连锁反应,像碳酸锂从高位时的五六十万跌到十万左右一吨,储能电芯跌破0.4元/Wh,包括储能系统也好不到哪里去,今年Q1跌到0.64元/Wh,甚至部分储能系统项目报价低至0.54元/Wh,创历史新低。在这样的市场环境下,储能企业业绩普遍下滑,常态亏损,不得已陷入降价潮,通过以价换量谋求更多的市场份额,以保障企业自身的稳定发展。

换言之,如今储能出货量继续增长,装机量也在同步攀升,均价却遭到不同程度的“腰斩”,市场行情属实“冰火两重天”。

储能走向大容量,产品迭代加快

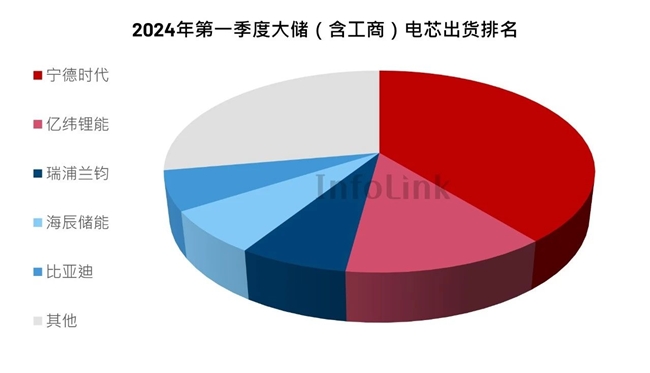

另外,这种冰火特征在大小储细分领域上也能体现出来。

本季度,大储(含工商)出货同比增长10.3%,走势向上,小储(含通讯)出货同比下降51.9%,走势向下。值得提及的是,在Q1大储市场中,300Ah+电芯产品在国内加快流通,渗透率提高至22%,且到今年Q4的渗透率预计接近50%,「大容量」市场未来可期。

也由此可见,在降本增效的驱动下,储能280Ah后时代俨然提前杀到。

就拿瑞浦兰钧来说,其2022年储能出货同比增长达500%以上,首次跻身全球储能出货前五,2023年储能出货规模达15GWh以上,进入全球储能出货前四,到2024年Q1全球储能出货排名升至前三,包括大储(含工商)的出货排名同样杀入前三,上位明显,已是不折不扣的锂电黑马。

尤其大储方面,为顺应市场潮流和摆脱电芯同质化,瑞浦兰钧抢先一步布局大容量储能电芯,早在去年10月便实现首家批量生产320Ah储能电芯,远超当时同行多数仍是样品的300Ah+电芯产品,成了大储引领者。

而介于今年Q1周期,瑞浦兰钧大储动作更是不断。

其不止做到320Ah电芯量产下线,又加码推出容量更大、能量密度更高、循环寿命更长、安全性能达到国际标准的345Ah储能电芯,以及发力直流侧系统整合,正式下线了5.5MWh储能电池舱(已批量交付),还有后面又发布了与345Ah配套的6.9MWh储能电池舱(5年零衰减)等等,持续构建着大容量矩阵。

毋庸置疑,瑞浦兰钧在这场300Ah+大容量竞速中拔得头筹,这点透过与全球知名储能系统集成商POWIN、光伏电站系统集成商SUNPIN SOLAR签署320Ah电池供应的大额订单,足以证明其产品力受到客户高度认可。可以说,正是凭借着绝对的差异化优势,瑞浦兰钧大储电池能给到客户更好的产品性能和更低的周期成本,助力降本增效,进一步推动能源结构转型升级。

结构+电化学创新,持续问顶增效

不难发现,瑞浦兰钧迭代大容量产品,如电芯单体从320Ah到345Ah,系统应用从5.5MWh到6.9MWh等,充分反映出其对储能市场需求的及时响应,只是能做到像瑞浦兰钧这样提前预判落地的储能企业并不多。这背后和企业的创新能力实则密不可分。

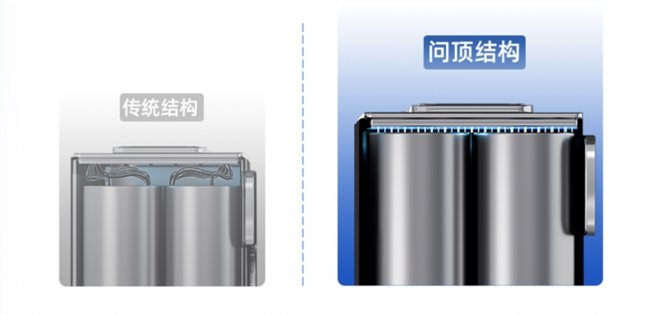

而瑞浦兰钧之所以能快速覆盖大容量矩阵,是因为一方面得益于母公司青山集团赋能的上游供应链优势,推出更具性价比的大储产品,抗住市场风险,适应客户需求变化;另一方面也是最核心的,即打造出自主研发的问顶技术,通过这一技术对电芯空间结构进行创新,说白了就是标准71173尺寸下最大限度提高了电芯的空间利用率,变相提高电池的能量密度,让问顶大储在电芯环节实实在在帮到客户降本增效。

再加上融合电化学固液界面技术等多项创新技术,使得电芯内部空间的利用效率得到进一步提升。以问顶345Ah储能电芯为例,实际容量超350Ah,能量升级至1.12 kWh,体积能量密度升级至440Wh/L,能量效率达96.2%,可减少能量转换损耗降低7%成本,相当于又一次升级了大储产品力。

这也正如瑞浦兰钧董事长曹辉博士在ESIE2024领袖峰会分享关于电芯企业摆脱行业内卷所应进行的创新观点那样,基于电池结构和电化学体系双重创新,以更优异的产品力去保持企业自身的竞争力,实现长远发展。举个成功案例,瑞浦兰钧前不久又斩获了一笔问顶320Ah电池合作的大额订单,携手合作伙伴POWIN赋能更广泛的储能应用,储能步伐再提速。

可以明确一点:当内卷成为行业常态,市场格局随时动荡,储能企业拼的已然不能限于产能,还有拼技术、拼创新,相信这也是瑞浦兰钧储能表现逆风上扬,在今年Q1全球储能出货排名和大储(含工商)出货排名双双杀入前三的根本原因。而正值大储兴起之际,储能企业间的新一轮厮杀才刚刚开始,抢占大容量高地已经刻不容缓,只有创新发力,方有问顶未来的可能。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。